> 無料メール相談

> 無料メール相談

> 無料メール相談

> 無料メール相談

住宅ローンが払えない・返済が厳しいなど、住宅ローン返済のお悩みがございましたら、下記メールフォームより現状の返済状況などをお知らせください。

折り返し、当相談所の住宅ローンアドバイザーがご対応させていただきます。

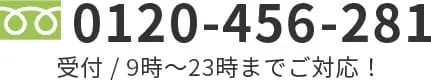

また、お急ぎの方はお電話でも受付けております。下記番号までお気軽にご連絡ください。秘密厳守でご対応させていただきます。

不動産取引における「オーバーローン」とは、住宅ローンが担保となる家や土地の時価を上回ってしまう状態を指します。例えば、購入した住宅のローン残債が2,500万円あるとします。しかし土地の下落の影響により、その物件の現在の価格(市場価格)が1,500万円にしかならない場合、家を売っても1,000万円もの借金が残る事になります。

これを「オーバーローン状態」と呼びます。 多額の住宅ローン負担に耐えきれず、自宅を売却せざるを得ない状況になってしまう債務者は大勢います。しかし、前述した「オーバーローン」になっているケースが多く、売りたくても売るに売れずに、所有し続けるか、泣く泣く競売に掛けられてしまう債務者が後を絶ちません。

不動産購入時には問題がなかったが、想定外の事態により急に住宅ローンが払えない状態に陥るケースがあります。突然のリストラや病気・ケガにより働けないといった状況で「住宅ローンが払えない」となるのです。こういったケースでは、突発的に起こる要因ばかりで、まさに「想定外の出来事」となり、事前対策は難しいため非常にやっかいな問題です。

【滞納開始 滞納数日~1ヶ月】

金融機関から「引き落としがされていません」と連絡があり、「○月×日に再引き落としをしますので、ご入金をお願いします」との連絡があります。1ヶ月滞納すると、「○月×日までに延滞金と利息を至急ご入金ください」といった内容の手紙が届きます。

【滞納初期 滞納1~3ヶ月】

住宅ローンを滞納し始めると、およそ1ケ月から3ケ月の間に、債権者である銀行から様々な書類(催告書や督促状など)が届くようになります。滞納1ケ月未満であれば、取り立てはまだ厳しくありません。それが2~3ケ月となると、このまま支払えない場合、滞納している住宅ローン(元金)ならびに遅延損害金を一括返済してもらうことになると言った内容の督促状などが届くようになります。銀行から直接電話で催促される事も増えるでしょう。これから自分たち家族はどうなってしまうのか?不安や焦りが加速する時期でもあります。

【滞納中期 滞納3~6ヶ月】

滞納が始まり3~6ケ月が経過する頃、重大な局面を迎える書類(催告書)が届きます。それが〝期限の利益の喪失通知〟です。住宅ローンを組まれた時、銀行と取り交わす契約の中に、毎月分割して住宅ローンを支払って良いという内容が含まれます。これを〝期限の利益〟と呼びます。住宅ローンの支払が止むなく出来なくなると、契約を守らない債務者に対し、銀行は分割して支払う権利を無効にします。これが〝期限の利益の喪失〟です。この書類が届いた時点で、債務者は住宅ローンを一括で支払うことしかできなくなります。さらに、期日までに支払わなければ、保証会社に保証金の支払を求めた旨の通知も届きます。ここで言う〝代位弁済〟とは、滞納が続く債務者に代わり、保証会社がローンの全額を銀行に支払う行為のことを指します。代位弁済後は、銀行ではなく保証会社から請求が来ます。「住宅ローンの残額及び遅延損害金を一括返済せよ」といった厳しい内容になります。一括返済などは到底できませんが、そのまま放置しておくと、すぐに競売の申立が行われ、ほぼ1年も経たないうちに競売になってしまいます。競売を回避するためには任意売却の速やかな手続きが必要です。

【滞納後期 滞納6~7ヶ月】

代位弁済期を過ぎてからも何もしないでいると、裁判所から競売開始決定通知書が届きます。保証会社からの申し立てを受け、競売の手続きを開始したことと不動産を担保として差押えたことを知らせるための書類です。裁判所から通知書が来ると「いつ自宅を追い出されるか分からない」と不安になり、冷静な判断ができず、自暴自棄になってしまわれる方もいます。競売が始まってしまったことを受け入れたくない気持ちはわかりますが、ここで大切なことはあきらめないで前向きに対処することです。この段階でも、競売を回避できる可能性のある任意売却手続きの相談を、一刻も早く受けることが求められます。

通常、債務者の滞納から6ヶ月経つと、保証会社が債務者に代わり金融期間へ債務を一括で返済します。これを代位弁済といい、以降はローンを組んだ金融機関からではなく、保証会社から返済を迫られます。住宅ローンが払えなくなり、滞納を始めてから競売により落札されるまでの期間と流れは以下のとおりです。

返済が滞ってから3ヶ月ほどで、債権者(金融機関)は各信用情報期間へ金融事故として登録します。それからさらに3ヶ月ほどで「期限の利益の喪失」となり、分割返済の権利が失われます。この段階で、債務者に代わり保証会社が金融機関へ一括で返済をおこないますので、債権はローンを組んだ金融機関から、保証会社に移り、以降は保証会社より残債の返済を求められます。なお、分割返済する権利は、元の金融機関との話しであり、新しい債権者である保証会社からは基本的に残債の一括返済を求められる状態となります。