> 任意売却とは?

> 任意売却とは?

> 任意売却とは?

> 任意売却とは?

競売は、所有者の意思とは関係なく強制的に不動産を売却される行為です。一方、任意売却とは読んで字のごとく「任意に売却する」つまり、所有者の意思により市場価格と 同程度の価値で不動産を売却することをいいます。 住宅ローンが払えない・返済が困難・数ヶ月滞納が続いている。といった場合、残された道はほぼ「競売」か「任意売却」しかありません。では、強制的に売られる「競売」 と自らの意思で売却する「任意売却」とでは何が違うのでしょうか?

競売の場合

任意売却の場合

価格

価格市場価格の40%~70%程度にしかなりませんので、多くの残債が残ります。

価格市場価格とほぼ同額で売却可能なので、残債を大幅に圧縮することが可能です。

残債の交渉

残債の交渉競売で売却された後の残債の、返済方法などの交渉はできません。

残債の交渉残債の返済方法について交渉が可能なため、無理のない範囲内での返済が可能です。

退去

退去落札者の都合で退去を迫られます。引越しの準備などの都合は基本的に聞き入れられません。

退去ある程度の希望は受け入れてもらえます。

引越し代金

引越し代金立退き料や引越し代金などはもらえません。

引越し代金交渉次第で捻出可能です。

プライバシー

プライバシー競売物件として新聞・チラシ・裁判所ホームページなどで公開されるため、近所に知られてしまいます。

プライバシー完全秘密主厳守で対応します。ご近所に現状を知られることはまずありません。

一番大きな部分としては、不動産を売却できる価格に大きな違いがあります。ご相談者の中には、勘違いされる方も多いのですが「ほとんどの場合、競売でも任意売却でも 借金は残る」ということです。決して住宅ローンの残債を0円にする手続きではありません。

※市場価格の40%で落札された場合

市場価格 2,000万円

落札価格 800万円

残債務 1,700万円

残債総額2,500万円 - 落札価格800万円

= 残債1,700万円

市場価格 2,000万円

売却価格 2,000万円

市場価格で売却

残債務 1,700万円

残債総額2,500万円 - 落札価格800万円

= 残債1,700万円

どちらで売却された方が債務者の負担が少ないかは、もはや一目瞭然でしょう。競売は、買い手にとっては良い物件を破格の金額で手に入れることができますが、債務者にとっては何のメリットもないのです。

一般売却は、不動産の現在の市場売却価格より住宅ローン残高が少ない場合の売却方法です。ローンが残っておらず、抵当権がついていない場合や、売却金額でローンを完済できる一般売却では、所有者が自分の意向で売却時期、売却先、価格までも設定できますが、任意売却の場合は、これらが全て銀行主導になってしまうことが多いです。

競売になってしまうと、落札者に家を明け渡さなければなりません。たとえ居座ろうとしても、法の下に強制退去をさせられます。

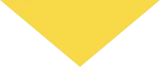

一方で、任意売却では住み続けることも可能です。

一旦自宅を売却し、家賃を支払うことでそのまま

住み続ける方法です。将来的に買戻しをすることも可能です。

親子間売買を選択される場合、身内間での不動産取引となり、

両者の合意があればそのまま住み続けることが可能です。

高値で売れる可能性がある市場価格とほぼ同様の金額で売却できるので、残債を減らせる可能性があります。

手元に資金が残る可能性がある引越し代・生活資金として、30万円前後が受け取れるよう、債権者と交渉できます。

ケースによってさらに再出発資金が残せることもあります。

住み慣れた地域に住み続けられる任意売却ならば、周囲に知られることなく売却でき、親しんだ地域に住み続けられることもできる可能性が高まります。

任意売却は、競売を回避して債務者の負担を減らす手段としては非常に有効ですが、デメリットもございます。任意売却を進める過程で多少のリスクがある事を、予め理解しておく必要があります。主なリスクとしては、下記があげられます。

任意売却は通常の住宅ローンの状態(返済が正常に行われている)では交渉が出来ない為、敢えて数ヶ月間(3ヶ月~6ヶ月)住宅ローンの支払を停止させる等の要件が必要です。(詳しくはご相談時にご説明いたします)

上記の通り、住宅ローンを一定期間以上滞納することにより、信用情報機関に「金融事故情報」として登録されてしまうことを承知しなくてはなりません。

一旦、信用情報機関に登録されると、その後の7年~10年程度は新たなローンが組めなくなってしまいます。

(ただし、現在利用中のクレジットカード等は継続的に使い続けることが出来る場合がほとんどです) 要は、数百万円~数千万円単位の新規ローンは数年間組めなくなります。

現実的には、わずかながら任意売却にもデメリットがあります。しかし、これは任意売却を成功させるために重要なことでもありますので、ぜひ把握していただきたいことです。

皆さん、お家を購入する際には家の下見(内覧)をしませんでしたか?新築であっても、中古であっても、外観や室内を見てから購入するか決める方が大半だと思います。

任意売却の場合も同じです。購入を検討している人が「どんな家なのか見てみたい」と希望された場合、内覧にご協力いただきます。特別に何かして頂く必要はありません。

ただ、ある程度片づけておくことで、内覧に来た人の印象が良くなり、購入に繋がりやすくなります。

任意売却が決まると、売買契約書に記名・押印していただきます。また、売買契約のあと(通常は後日)、金融機関にて売買金額の振り込み手続き等があります。

その際、司法書士による本人確認手続きがあり、権利証・実印・印鑑証明書が必要になりますので、事前にご用意いただきます。

常、住宅ローンを3回滞納すると、個人信用情報機関に登録されているあなたの個人信用情報に“延滞”の履歴が記録されます。いわゆる“キズがついている”状態です。

これは住宅ローンに限らず、車のローン、カードローンや消費者金融からの借り入れも同様に個人信用情報に“延滞”が記録されます。延滞記録がつくと、およそ7年間は金融機関からの借り入れや、新たにクレジットカードを作成することが困難になります。保証会社による“代位弁済”が行われた場合も同様に記録されます。

住宅ローンを申し込んだ際に、連帯債務者や連帯保証人が設定されている場合があります。まず、連帯債務者とは、他の債務者と一緒に返済する必要がある状態の人です。

連帯債務者がいる場合は、

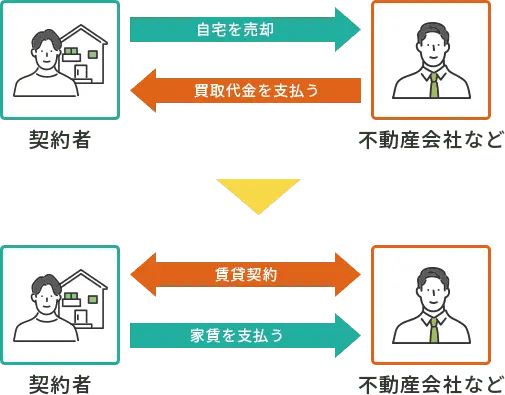

任意売却は債権者(借入先の金融機関)の同意が必要です。その同意とは、債権者が売買価格を提示して

例えば、

任意売却は債権者(借入先の金融機関)との交渉に加え、役所との交渉も必要になります。知識、経験、実績が非常に重要な不動産売買です。そのため、不動産会社ならどこでもできるわけではありません。残念なことですが、経験の浅い不動産会社に任意売却を依頼してしまい、にっちもさっちもいかなくなりみどり住宅相談所にご相談いただくケースがめずらしくありません。この場合はまだ不幸中の幸いで済みますが、中には「調査費用を請求された」「頼んでもないのに一方的に査定費用を請求された」などの不当な請求を受けるケースがあります。やはり、実績のある専門家が所属している会社・団体に依頼したほうが良いでしょう。

以上、任意売却におけるデメリットについて解説しました。

ブラックリストとは、個人信用情報機関に登録される延滞情報、つまり、返済が滞った場合における事故情報の通称名です。

なお、個別の個人情報信用機関では、事故情報を一覧表示できるリストのようなものについては、作成しておりませんので、ブラックリストという物自体は実在いたしません。

あくまで、個人信用情報機関にある情報は、客観的な取引情報を表す信用情報に過ぎないということです。

『任意売却をすると、ブラックリストに載ってしまうのでしょうか?』という質問ですが、端的に言えば、『載ります!(事故情報が登録されるという意味)』

ただし、厳密に言えば、任意売却によって、ブラックリストに載る(事故情報が登録される)のではなく、住宅ローンを3ヶ月滞納することで、事故情報(延滞情報)が登録されることになります。したがって、任意売却の前提条件である、ローンの滞納が3か月以上発生することで、

これを踏まえますと、冒頭の質問に対する厳密な正しい返答としては…『住宅ローンを滞納すると、ブラックリストに載る(事故情報が登録される)』という返答になります。

もちろん、これは任意売却の場合だけでなく、競売の場合も当てはまることです。

任意売却の相談~手続き、解決に至るまでの流れやスケジュールは、お借入が住宅金融支援機構(旧住宅金融公庫)であるか、民間系金融機関であるか、また、ご相談者さまのご状況によって、取るべき方法は異なります。また、任意売却の期間は通常

01

電話や郵便

での督促

02

電話・メール・対面

での相談

03

現状の把握

04

価格の査定

05

債権者との

交渉

06

販売活動

07

売買契約

08

引越し準備

09

決済

10

新生活

スタート

09

決済

10

新生活スタート

老後破産という言葉が、テレビや新聞で目にすることが多くなっています。老後破産でも特に怖いのが、定年退職後も住宅ローンの返済が続いている場合です。早めに対応しないと、自宅を失ってしまうばかりではなく、自己破産に追い込まれる可能性まであるのです。

老後破産をする方の多くは、住宅ローンを20年以上支払ってきた方たちです。なぜ、20年以上も住宅ローンを払って資産を築いたはずの人たちが破産に追い込まれているのでしょうか。それは、住宅ローンの仕組みにあります。

住宅ローンは「元利均等返済」といって、元金と金利を合計した返済額が毎月一定になるようなものになっています。この「元利均等」の住宅ローンでは、返済当初は金利の支払いが多いという特徴があります。そのため、20年間ローンを返済し続けても、借金が半分以上残っているケースもあります。また、退職金を前提に住宅ローンを組むことも一般的だったため、65歳の定年後も1千万円以上の住宅ローンが残ってしまうことも珍しくありません。しかし、勤務先の業績がよくなく退職金が削られてしまった場合、その分は貯金や年金から支払う必要があります。しかし、老後資金を取り崩したり、年金から住宅ローンを払い続けるのは容易ではありません。

このように、65歳を超えても住宅ローンが多く残ってしまう場合、どうやって返済していくかの計画を立てる必要があるのです。そして、早めに準備をすることが老後破産をしないための重要なポイントなのです。

住宅ローンの返済は、収入に関係なく毎月一定に自動引き落としされていきます。定年後は住宅ローンの返済額が年金などの収入を上回ることがほとんどで、その場合は貯金がどんどん減ってしまうことになります。定年直後は貯金もあるから大丈夫と思っている方も多いですが、完済までの返済予定額を確認すると貯金が無くなってしまうことが判明したというケースも少なくありません。もらえる年金がいくらなのかは、年金事務所に問い合わせることで知ることができます。また、子供たちからの経済支援がある場合はそれも考慮するようにします。返済予定額は、現在の住宅ローン残高、金利、返済期間があれば簡単に出すことができます。金融機関では返済予定表というものを発行しているため、手元にない場合はもらえるようにお願いしてみるのも一つです。ここで忘れてはいけないのが生活コストの変動です。

一般的に、高齢になればなるほど医療費は多くかかってしまいます。

この医療費の増加を計画に必ず盛り込むようにしましょう。また、医療保険に入っている方は、規約をもう一度確認し、どのような病気の場合はカバーされて、どのような病気はカバーされないのかも併せて確認するようにしましょう。

定年後も住宅ローンを抱えている場合、一番大事なことはこの問題を放置しないことです。

定年してすぐは貯金もあり、住宅ローン返済も問題なく行えている方も多いため危機感を持たない方も多いですが、医療費の負担が増えても住宅ローンの完済ができるのかを把握しておくことが重要です。そして、このまま住宅ローンの返済を続けても、完済はできず、貯金を使い切ってしまうことが分かった場合は、早めの対応をすることで影響を最小限に抑えることができます。

退去時の引越し費用は、法律的に必ず受け取れるというものではありません。しかし、ご安心ください。みどり住宅ローン相談所では、長年の債権者との交渉実績などにより、大きな信頼関係のもと、引越し費用の捻出を認めてもらえる場合がほとんどです。また債権者も、住宅ローンを払えなくなった債務者が経済的に余裕の無い事を知っています。

経済的理由等が明確であれば、売却代金の中から一部を引越し費用として捻出する事にも前向きに応じてくれます。つまり、引越し費用の捻出は100%では無いにしろ、ほぼ心配はいりません。ただし、債権者の厚意により成り立つわけですから、丁寧な交渉が必要です。

住宅ローンが払えない・返済が困難・数ヶ月滞納が続いている。といった場合、残された道はほぼ「競売」か「任意売却」しかありません。では、強制的に売られる「競売」と自らの意思で売却する「任意売却」とでは何が違うのでしょうか?

債務者の中には、引越し代は売却代金から経費(諸費用)として差し引かれて当然だという間違った解釈をする方が居ます。そもそも、債権者も住宅購入者(買受人)も、引越し代を支払う義務はありません。 あくまでも、債権者側の同意があって初めて成立するものなのです。多くの債権者は、任意売却をしようとする債務者の現状について、金銭的に逼迫している事を百も承知でいます。住宅ローンが払えない程、困窮しているからこそ任意売却に踏み切ったのであって、そんな債務者が引越しの費用まで到底用意する事は出来ないだろう…と。

つまり、売却代金の一部を引越し代として融通する事が出来るのは、あくまでも債権者の善意(厚意)によるものである事を忘れてはなりません。裏を返せば、全ての債権者(金融機関)が理解を示すとは限らないと言う事です。引越し代を全く捻出する事が出来ないケースも決して少なくは無いと心得ておきましょう。だからこそ債務者は、債権者の理解を得る為の努力を惜しんではなりません。貯蓄や手持ちのお金が無いが故に転居する事がどうしても出来ない現状を正直に説明し、債権者の心情に真摯に訴える事で、状況が変わる可能性は大いにあるのですから。

同時に、引越し代を確保する事が出来ない場合を想定し、日頃から蓄えを心掛けるようにしましょう。たとえ小額であってもストックしておく事が出来れば、引越し準備金の一部として必ず役に立つはずです。相場としては10万円から30万円の間で落ち着く事案が多いと結論づけて良いでしょう。この数字は、住宅金融支援機構が引越し費用を控除経費と認めた場合の基準額でもあります。

不動産業者の中には『100万円の引越し代(余剰金)を保証します』といった根拠の無い謳い文句で誘ってくる処も少なくありません。こうした高額な引越し代が認められるケースは実態としてほぼ存在しないことから、悪徳業者である可能性が極めて高いと判断すべきです。他にも『売却金から余剰金を必ず確保します』や『引越し代を確保できなかった事はありません』等と断言するような業者も信頼しない方が良いでしょう。債務者の懐事情を察すると確かに魅力的なセールストークではありますが、現実はそんなに甘くはない事を知るべきです。安易に上手い話に乗せられないよう、注意する事が肝心です。

他にも『売却金から余剰金を必ず確保します』や『引越し代を確保できなかった事はありません』等と断言するような業者も信頼しない方が良いでしょう。債務者の懐事情を察すると確かに魅力的なセールストークではありますが、現実はそんなに甘くはない事を知るべきです。安易に上手い話に乗せられないよう、注意する事が肝心です。

本当に費用はかからないのか?後から別の形で請求されるのではないか? 手続きにかかる費用について不安を持たれる方もいらっしゃるかと思います。本項目では、任意売却にかかる費用がなぜ無料になるのかをご説明いたします。任意売却において 費用がかかる手続きやタイミングとしては以下の項目があげられます。

面談・相談料

コンサルティング料

専任媒介契約に

かかる費用

売却物件の査定費用

売却物件の

販売にかかる費用

仲介手数料

抵当権の抹消や

差押え解除にかかる費用

滞納管理費・修繕積立金

など

上記の通り、多くの手続きがあるため高額な費用がかかっても不思議ではありません。実際、各手続きには実費がかかっております。

では、なぜ相談者の持ち出しがなく手続きが可能なのか?これらの諸費用の全ては対象物件の売却代金から配分される決まりになっています。これにより相談者は、売却が完了するまで一切の費用負担無く、手続きを行うことが出来ます。

公庫も任意売却を推奨しています。

通常の不動産取引として売買されるため、一般的に競売より高値で売却できることが期待され、負債の縮減につながります。

依頼者の状況により売却代金から転居費用の一部を控除してお渡しできる場合があり、また、残債務の状況等により延滞損害金減額のご相談に応じられる場合があります。

裁判所による手続である競売と比べると、ご自宅の引渡時期についての調整がしやすく、ご自宅退去後の生活設計が立てやすくなります。

物件価格の決定権があるのは売主である不動産所有者です。任意売却でも同様ですが、売却代金でローン等が完済できない場合は、抵当権が解除されないと売却ができないため、

債権者等の合意を得られる売却価格以上で販売することが必要です。

住宅金融支援機構では、売出価格を決定するにあたり当該物件の実査チェックと近隣物件を参考にした査定書を、任意売却を担当する宅地建物取引業者が提出したうえで売出価格の提示があり、販売活動を開始する事になります。一定期間の販売活動を行っても成約に至らない場合には、問い合わせ状況や広告活動状況等を宅地建物業者が報告したうえで販売価格の見直しとなります。

ここで注意点したい事は、提示価格で販売活動を行ってきた場合は見直し対象となりますが、これより高い価格で販売活動を行ってきた場合には見直し対象とはなりません。

販売活動が可能な期間は決まっているので、提示価格以上で販売を希望する場合には宅地建物取引業者の助言等から、慎重に決定する事が任意売却の成功の秘訣となります。

これらの諸費用の全ては対象物件の売却代金から配分される決まりになっています。これにより相談者は、売却が完了するまで一切の費用負担無く、手続きを行うことが出来ます。

無事任意売却により物件が売れた場合、誰もが知りたいのは、その家にいつまで住んでいられるかということでしょう。そもそもこのようになったのは金銭的に余裕がないからなので、この問題は切実です。物件を買いたいという人が見つかり交渉などをし、実際に契約を締結したとしても、すぐに引越しをしなければいけないことはありません。

家を出ていく方も準備をしなくてはいけないので、そのための期間はしっかりと設けてくれているのです。一概には言えませんが、目安となる退去までの準備期間は1~3か月ほどでしょう。

十分な期間に感じますが、荷造りや新居の用意、様々な手続きもしなくてはいけないため、あっという間に期間が過ぎていくことでしょう。

もし何らかの理由でもう少し退去までの期間を延ばしたいのあれば、みどり住宅相談所に早めに相談ください。買主もいる問題なので必ずとは言えませんが、買主側も少しは考慮してくれるかもしれません。

任意売却が無事に完了したとしても、ほとんどの方は住宅ローンはすべて返済できずに残債(残った住宅ローン)が発生します。平均すると300~800万円くらいです。そして、多くの方が「残債のために新しくローンを組まないといけないの?」「800万円も払っていけない」と考えています。しかし、実際にはそんな無理な支払いが強制されることはほとんどありません。任意売却をするということは住宅ローンが支払えない状態が続いたということです。債権者もそれは重々理解しているので、無理な残債の返済は強制されない場合がほとんどです。そこで次の3つの中から可能なものを選択することになります。

一括して

支払う

分割して

支払う

支払える範囲

で支払う

以上の中でも、ほとんどの人が「3.支払える範囲で支払う」を選択されており、みなさん新生活を圧迫しない程度の支払いをされています。また、みどり住宅相談所ではよほどのことがない限り自己破産は勧めません。ほとんどの人がそもそも自己破産をする必要がないからです。

「住宅ローンの返済ができなくなった…」「住宅ローン以外にも複数社からの借入れがある」

住宅ローンを含め、“借金が返せない場合は自己破産をしなければならない”と考えている方が多くいらっしゃいます。というのも、特に住宅ローンは数千万円にもなる借入れ額になりますので、そんな大金は他の方法で解決できるとは思えないからです。

実際、住宅ローンの問題で弁護士や一般の不動産会社に相談したところ、「“自己破産しかない”と言われた」というご相談もよくいただきます。状況によっては自己破産をしたほうが良い場合もありますが、住宅ローンの滞納問題については、そもそも自己破産をせずに任意売却のみで解決できる場合がほとんどです。

よく「団体信用生命保険(以下、団信)に入っているから任意売却後に残った債務は自分が死んだら消える」と誤解をされている方がいらっしゃいますが、結論から言うと団信は使えません。団信はあくまでも住宅ローンの保証であって、自宅を任意売却で売却してしまった後は不動産が残っていない状態ですので、団信による保証は消滅してしまいます。

完済する前に本人が亡くなると残った債務は法定相続人に相続されます。法定相続人とは、基本的に妻と子に当たります。子がいない場合は自分の親、親がすでに亡くなっている場合は兄弟が法定相続人になります。つまり、奥様やお子様が残った債務を相続してしまい、返済する義務を負ってしまうのです。

このとき活用するのが「相続放棄」という手続きです。相続放棄とは相続する権利を放棄する制度で、最初から相続人ではなかったのと同様に扱われますので、この手続きを行うことで債務を相続することを防ぐことができます。相続放棄の手続きを取っていれば、仮に債権者から相続人に請求が来たとしても支払いの義務はなくなります。

ただし、相続放棄は原則として「被相続人(亡くなった方)の死亡を知った日から3か月以内」にしなくてはならず、3か月を経過すると自動的に相続したものとみなされてしまいます。

成功実績や経験が豊富である他に、アフターフォローがあるかどうかについても、業者選びの大切なポイントです。任意売却の契約が成立した後、引越しや残高分のローン返済など行わなければならないことがたくさんあります。債務者は金銭面に困っているため、売却後にかかる費用が出せないという人も少なくありません。

その支払いのために生活が圧迫されてしまっては、任意売却を行った意味がないでしょう。売買だけ熱心に行いますが、契約後はアフターフォローをしないという業者も多くいます。そのため、任意売却後も売却代金から引越し費用を確保し、金融機関でローン残高を減らしてくれるなどのアフターフォローをしっかり行ってくれる任意売却業者を選ぶことが大切です。

アフターフォロー体制を整えている会社か事前に確認しましょう。任意売却をした場合、保証人に迷惑を及ぼすケースがあります。

成功実績や経験、アフターフォロー体制が整っている業者か判断した後は、弁護士や税理士などの法律に詳しい専門家がいるか確認することも、任意売却業者を選ぶうえで大切なポイントです。任意売却は民法、税法など様々な法律が関わります。正しく、スムーズに任意売却を進めていくためには、専門用語や法律知識に詳しい人がいなければなりません。

しかし、それぞれ専門分野があるため、任意売却を行う際は、幅広い分野に対応できる専門家が多く在籍する業者を選ぶことが重要なポイントとなるでしょう。専門家選びは、連帯保証人に迷惑が及ばない方法などをアドバイスしてくれる業者を選ぶことがポイントです。任意売却のサポートをしてくれる業者はたくさんいますが、すべてのポイントをおさえた業者は、多くは存在しないでしょう。任意売却の業者選びに悩んでいる人は、みどり住宅相談所へ相談してください。

成功実績や経験はもちろん、アフターフォローもしっかり行っています。

近年では、保証会社や債権回収会社において任意売却に対応いただけるケースがほとんどです。しかし、問題はその価格によります。債権者側の判断として競売の方が回収額が多いと判断した場合、任意売却ではなく競売を選択することもあります。また、債権者側の立場から、債務者に全く誠意がないと判断した場合、任意売却をうまく進められないケースもございます。その他、融資した案件が保証会社を通さないプロパー融資の場合も任意売却に応じないケースがあります。

当然のことですが、10分の1でも100分の1でも共有者がいる場合、その共有者も売買契約の売主となりますので同意がなければ売却できません。

特に注意すべきは、ご夫婦共有名義で住宅を購入したが、その後離婚された場合に共有者の協力が得られないこともあります。

こちらのケースも保証人や債務者が、夫婦又は親・兄弟だったりする場合がありますが、共有名義の時と同様で全ての利害関係人の同意が得られない場合は任意売却が出来ないこととなります。

市県民税等の滞納により差押登記がある場合、その不動産を処分するにはこの差押登記を解除しなければなりません。しかし、その滞納額が数十~数百万円単位の額となっている場合、一部納付で解除に応じてもらえなければ任意売却は不可能となり、競売を待つしかありません。現在、税金を滞納している方は注意してください。

任意売却には、ある程度の日数が必要となります。競売の入札間近になって依頼頂いても、期日までに任意売却できる可能性が低いため、競売になってからではなく滞納が始まった段階でご相談ください。

任意売却の相談をしようとしたときに、インターネットで探してみると、かなりの数の業者が出てきて、どこに相談すれば良いか悩まれると思います。

中には、実際残念なことに「悪徳業者」のような会社も存在します。どういった会社が悪徳業者なのか、判断しにくいこともあるであると思いますが、気をつけたい業者はまず、任意売却をする側にとって都合の良い話しかしません。デメリットやリスクには一切触れず、説明がありません。

また、お金で勧誘するところも要注意です。

引越し代を100万円約束します、成約時キャッシュバック50万円、依頼くださるだけで5万円などが一例です。基本的な任意売却時の引越費用は債権者の承諾する範囲内であり、スムーズに引越してもらえるようにするための配慮です。かつては任意売却の中で100万円程度の引越費用を債権者が認めたケースもありましたが、現在では極めて少なく、しかもそれを債権者との交渉や売出しをする前の面談段階で約束することなど出来るはずがありません。

みどり住宅ローン相談所の相談員は、全員が任意売却に関わって10年以上のベテランです。

電話・メール・面談、全てのご相談において、経験豊富な相談員のみがご対応させていただきます。また、法律的な問題がある場合は、弁護士や司法書士直接ご対応させていただきますので、スピーディで確実な解決方法をご提案させていただきます。

任意売却のお手伝いだけでなく、売却後のお引越しや再出発のスタートの支援まで、トータルで支援させていただきますので、まずはご相談ください。解決の糸口を見つけるところから、一歩を踏み出してみませんか?

競売を回避することはもちろんですが、任意売却後にできる限り手元にお金を残すことを最優先に考えます。

ご相談者がご納得の上、私どもをご信頼いただけた場合のみ任意売却による解決方法を行います。

ご相談内容の秘密を厳守いたします。住宅ローン滞納事実が近隣や勤務先に知られないように配慮いたします。